Платит ли ИП подоходный налог при УСН: условия выплаты

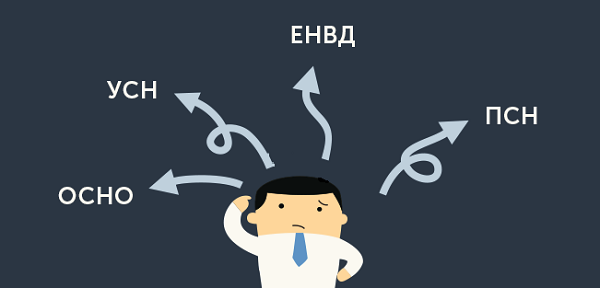

Выплачивать подоходный налог – прямая обязанность каждого налогоплательщика, находящегося на территории Российской Федерации. Расчет величины каждого отчисления ведется по единой схеме, посредством отделения от полученных физическими лицами доходов 13%. Данная ставка установлена регулирующими налоговые правоотношения законодательными актами России. Обратите внимание, к категории физических лиц относятся не только обыватели, но и ИП, также обязанные отчислять в государственную казну налог на доходы. В представленном материале мы расскажем, платит ли ИП подоходный налог при УСН, а также на других специализированных режимах.

Аббревиатура УСН расшифровывается как упрощенная система налогообложения, в народе носит название «упрощенка». Этот режим обложения налогами подразумевает выплату единственного налога, имеющего несколько тарифов по процентным ставкам:

Таблица 1. Процентные ставки

Обратите внимание. Величина процентного отчисления по второму тарифу определяется индивидуально для субъектов РФ, а также для каждого предпринимателя, согласно направлениям деятельности его компании.

Те компании, которые выбрали для себя обсуждаемый режим обложения налогами, освобождаются от выплаты налога на доходы физического лица, собирающегося с полученной ими прибыли, появившейся посредством ведения компанией ее основной деятельности, носящей предпринимательский характер. С этих поступлений фирма как раз и выплачивает средства по тарифу УСН.

Чтобы определить, за какую деятельность компания не должна выплачивать НДФЛ, освежите в памяти, какие виды деятельности вы указали в качестве профилирующих для своей организации, проходя регистрацию в Едином государственном реестре индивидуальных предпринимателей.

Если же организация решила произвести деятельность иного рода, не указанную в реестре, при этом в результате заключения и выполнения сделки к ней поступила прибыль, то данные средства подлежат обложению НДФЛ по стандартной ставке в 13%.

Многие компании выплачивают ежеквартальные и ежемесячные авансовые платежи в течение года. Как их рассчитать самостоятельно и кто должен платить, рассмотрим в специальной нашего портала.

Если уведомление в компанию не поступает, согласно закону ее сотрудники не обязаны самостоятельно производить расчет полагающегося государству отчисления.

Уже было сказано, что осуществление доплаты или возвращения денежных средств из казны государства производится согласно поданным корректировкам от фирмы. Имеется ввиду, что когда в одном сроке предоставления отчетности у плательщика происходит корректировка суммы выручки более чем в размере половины, он вынужден предоставить в органы декларационный бланк. Таким образом и проводится коррекция авансовых платежей по бланку 4-НДФЛ.

Кроме того, в обязательном порядке требуется декларирование сведений, если имело место быть появление новых направлений деятельности компании, носящих предпринимательский характер, то есть зарегистрированных в Едином государственном реестре индивидуальных предпринимателей. В этой ситуации физическое лицо, создавшее компанию, собственными силами занимается высчитыванием величины дохода и представляет ее в уведомлении.

В конце отчетного периода индивидуальный предприниматель в обязательном порядке должен предоставить декларационный бланк в отделение ФСН, к которому принадлежит согласно месту регистрации предприятия, при этом осуществить предоставление необходимо до наступления 30-го апреля. К оплате подлежит величина, полученная из разности налогового сбора и произведенных платежей авансового характера, внести деньги нужно до наступления середины июля.

Если же предприниматель является налоговым агентом ввиду обладания статусом работодателя, он обязан производить отчисления ежемесячные из заработной платы всех работников компании, по ставкам:

- 13% для граждан нашего государства;

- 30% для иностранцев.

Кроме того, агент обязан предоставлять отчетность в виде справок по форме 2-НДФЛ. Перечисление платежей в бюджет страны полагается совершать не позднее следующего за выплатой средств сотрудникам, являющихся оплатой их труда.

Чтобы правильно заполнить справку 2-НДФЛ и не потерять много времени, необходимо знать, какие существуют требования по оформлению справки. В этом поможет наша , в которой найдете инструкцию по заполнению формы.

Согласно 220 статье НК РФ, для фирм предусматривается право на получения частичного возврата подоходного налога, воспользоваться которым он может в случае, если на предприятии возникли следующие расходы:

- проведение страхования пенсионного на добровольной основе;

- отчисления в пользу благотворительных программ;

- проведение лечения;

- повышение квалификации сотрудников и другого рода обучение.

Помните, если по окончанию двенадцатимесячного периода выяснилось, что фирма понесла убытки от проведения работ, облагаемые по ставке средства, не могут быть уменьшены.

Подоходный налог для предприятий на системе отчислений по ЕНВД

Как и в предыдущих случаях, освобождение от выплаты подоходного налога производится для индивидуального предпринимателя на системе единого налога на вменный доход лишь тогда, когда он производит какую-либо деятельность, не попадающую в перечень указанных для него направлений по Единому государственному реестру индивидуальных предпринимателей.

Прибыль, получаемая ввиду выполнения основного направления работы, не подлежит частичному удержанию по НДФЛ, кроме того, предоставлять по ней декларационные бланки так же не нужно.

Выплаты подоходного налога фирмами на ЕНВД производятся лишь в тех случаях, когда у них возникает деятельность, отличающаяся от профильной. При этом она не предусмотрена сводом кодировок ОКВЭД. Это могут быть, например:

- средства, полученные в результате реализации недвижимого имущества;

- деньги, поступившие впоследствии проведения акций рекламной направленности;

- дивиденды участнику сторонник фирм;

- поступившая оплата не профильной предпринимательской деятельности.

Если индивидуальный предприниматель на данной системе обложения выступает в роли работодателя, то он обязан удерживать с заработной платы сотрудников 13%, а затем уплачивать их в государственную казну.

Отчисления НДФЛ на патентной системе налогообложения

Применяя данную схему выплат отчислений в бюджет страны, ИП освобождается от уплаты подоходных сборов. Однако, это подразумевается исключительно для деятельности, которая подразумевается, как запатентованная.

За оплату патента получаемые средства не облагаются подоходным налогом. Однако, если фирма работает по другим направлениям, не предусмотренным, как патентные, то она должна задекларировать сведения по форме бланка 3-НДФЛ. О том, как правильного его заполнить, можете узнать из нашей .

Выплаты по налогу должны производиться не позднее середины июля следующего двенадцатимесячного периода.

Индивидуальные предприниматели на патентной системе могут являться работодателями, следовательно, обязуются отчислять подоходные сборы в бюджет государства по полагающейся ставке. Одновременно в обязанности компании-работодателя входит предоставление отчетных бланков:

- расчет страховых взносов.

Подведем итоги

Осуществление деятельности на базе специализированного режима обложения налоговыми сборами освобождает компании от уплаты подоходного налога, однако, не в полной мере, а лишь до тех пор, пока фирма производит оговоренную законодательно профильную деятельность и получает за нее прибыль. В некоторые поступления средств все же подлежат урезанию по ставке НДФЛ. Чтобы понять, какие, еще раз внимательно прочтите статью.